:format(webp):quality(92)/https://www.economica.net/wp-content/uploads/2015/06/nyse_nou_www1nysecom_11453300-630x420.jpg)

Robert Prechter este o somitate pe Wall Street pentru acurateţea analizelor sale tehnice bazate pe teoria ciclurilor (valurilor) Elliott. Ca şi analiza tehnică în general, teoria valurilor de creştere şi scăderi ale preţurilor se bazează pe principiul că piaţa acumulează, în timp, diferite presiuni, la diferite preţuri, care urmează să declanşeze supapele căderilor bursiere la anumite momente.

De exemplu, indicatorii tehnici reflectă de doi ani un optimism extrem, ceea ce este un semnal de contratendinţă, altfel spus de cădere, pentru că sugerează că jucătorii care voiau să cumpere şi-au terminat deja cumpărăturile. Şi, dacă încep corecţiile, ei vor fi primii care vor fi fugit din piaţă şi vor rămâne puţini care să mai susţină nivelul ridicat al preţurilor, potrivit opiniilor lui Robert Prechter, citat de MarketWatch.

Evoluţiile bursei americane sunt relevante inclusiv pentru românii care îşi doresc mărirea salariului, pentru că indică mersul economiilor lumii, inclusiv al celei europene, de care depinde România. Dacă marile economii ale lumii nu merg bine, inclusiv cea germană, care absoarbe mare parte din exporturile româneşti, nu mai este probabil ca românii să obţină măriri de salariu.

Este drept, în ciclul revenirii din recesiune, Europa este în urma SUA. În vreme ce în SUA se simte nevoia creşterii dobânzilor, Europa abia acum aşteaptă rezultatele scăderii lor. De la un punct încolo, însă, scepticismul american poate fi contagios.

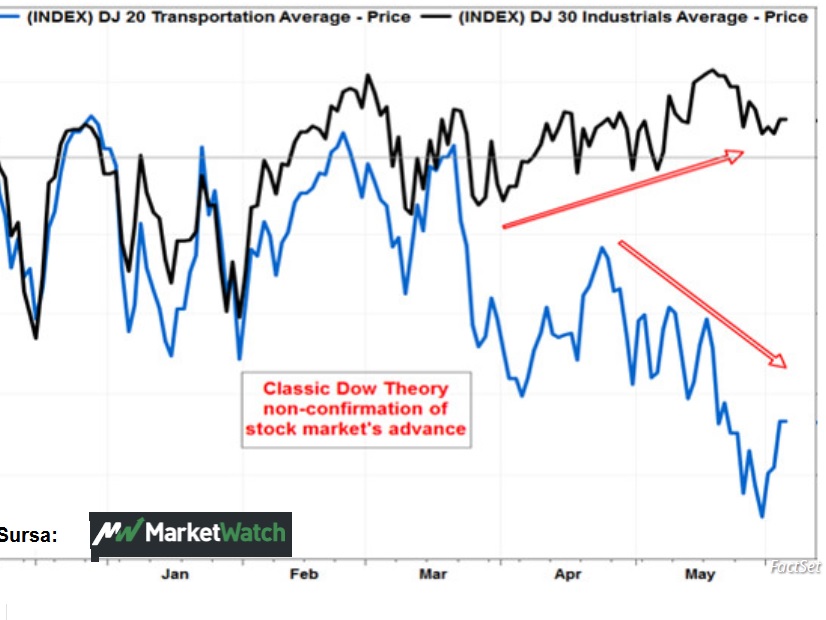

Unele dintre semnele găsite de Robert Pretcher sunt aşa zisele divergenţe, contradicţii dintre diferiţi indicatori statistici.

Unul dintre indicatori, arată că, de pildă, celebrul indice bursier Dow Jones 30 Industrial Average a crescut în vreme ce DowJones Transportation Average a scăzut, ceea ce este nefiresc.

Dacă cele mai mari 30 de corporaţii americane produc şi câştigă tot mai mult, ar fi firesc ca şi companiile de transport să fie bine văzute de investitori. Dar nu sunt, după cum arată graficul de mai jos.

Dow Jones 30 Industrial Average (DJIA) face media ponderată a variaţiilor preţurilor celor mai importante acţiuni de corporaţii americane.

La fel, indicele importanţa înregistrării unui maxim de indicele DJIA trebuie confirmată de un număr cât mai mare de maxime ale unor acţiuni individuale.

Astfel, când DJIA şi-a înregistrat maximul din 27 februarie, 172 de companii listate la NYSE înregistrau la rândul lor cotaţii maxime pe ultimele 52 de săptămâni, iar 31 de acţiuni au înregistrat minime.

În cazul maximului recent al DJIA din 19 mai, numărul maximelor individuale a scăzut la 118, iar cel al minimelor a crescut.

Este drept, astfel de divergenţe sunt posibile, din punct de vedere tehnic pentru că, pe de o parte, diferitele acţiuni intră cu diferite ponderi în media indicelui şi, pe de altă parte, DJIA este un indice reprezentativ, dar nu include toate acţiunile.

Totuşi, evoluţia indicelui este relevantă tocmai pentru reprezentativitatea lui, iar dacă această reprezentativitate nu este confirmată şi de grosul acţiunilor neincluse, înseamnă că sugestiile indicelui sunt false, dacă sunt interpretate exclusiv.

Mai multe semne şi detalii în articolul din MarketWatch.