:format(webp):quality(92)/https://www.economica.net/wp-content/uploads/2012/05/bani_83983600.jpg)

„Eu un sfat la această oră nu mai pot să le dau (celor cu credite în valută, n.r.). BNR le-a spus să se împrumute numai în moneda în care sunt plătiţi. Iată că n-au ascultat, erau foarte tentaţi de împrumuturile în euro, unii au făcut împrumuturi în franci elveţieni şi s-au fript rău de tot. Au crezut că pe termen lung vom vedea noi. Iată că a venit sorocul şi sunt nevoiţi să vadă cu durere cum se scumpeşte creditul lor. Nu mai am ce sfat să le dau, dar le spun să vedem cum se slăbeşte presiunea în Europa, să vedem un cer mai senin deasupra Europei, pentru că altfel şanse nu sunt”, declara recent consilierul guvernatorului BNR, Adrian Vasilescu, la România TV, după ce leul atingea un nou minim istoric faţă de euro.

Banca centrală a avut tot timpul un discurs prin care a încercat să limiteze împrumuturile populaţiei în valută. Riscul valutar, posibilitatea de depreciere a leului în faţa monedei în care este contractat creditul, a fost adus deseori în discuţiile despre creditare a oficialilor BNR.

Românii nu au ascultat sfaturile Băncii centrale şi s-au îndatorat masiv în valută. La sfârşitul lunii aprilie, volumul creditelor acordate populaţiei în lei era de 34,3 miliarde de lei, în timp ce pentru creditele în euro volumul era de 56,25 miliarde de lei şi cel pentru alte valute era de 14 miliarde de lei. Creditul în valută este astfel de două ori mai mare decât cel în lei.

Deprecierea leului din ultima lună a început să îngrijoreze datornicii. De la începutul anului, euro s-a apreciat cu 3,3% faţă de leu, dar cel mai mare câştig a venit în ultima lună, de la căderea guvernului Ungureanu şi eşecul partidelor din Grecia de a forma un nou cabinet (2%).

Deşi departe de catastrofă, creşterea ratei lunare ca urmare a creşterii cursului de schimb, atenuată însă de scăderea Euribor, i-ar putea face pe cei cu credite în euro să se întrebe dacă nu era mai bine să se împrumute în lei. Dar era oare mai bine?

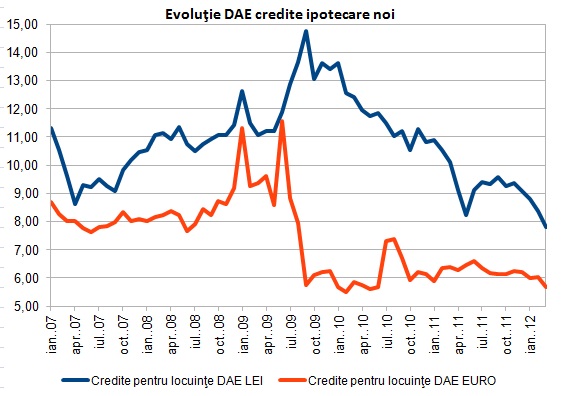

Dobânzile la creditele în lei au fost tot timpul mai mari decât cele la creditele în euro. În perioada 2007-2008, când România era în febra creditării, dobânda anuală efectivă (dobânzi + comisioane) la creditele noi de consum în lei era de 17-21% în medie, conform datelor BNR, în timp ce pentru creditele în euro, dobânzile au variat în intervalul 11-13%.

La ipotecare, DAE medie pentru creditele în euro a variat în jurul a 8%, în timp ce pentru cele în lei se afla în marja prohibitvă de 11-12%. La un credit de 70.000 de euro pe 30 de ani, rata la un credit în euro cu o DAE de 8,3% era de 513 euro (1.877 lei), potrivit calculatorului celor de la FinZoom, în timp ce cea pentru un credit în lei era de 2.400 de lei, la o dobândă de 11,35%. La acel moment, diferenţa era de 523 de lei între cele două rate lunare. Acum, rata în euro a ajuns la 2.244 de lei, şi pentru creditul în euro s-a plătit 102.157 de lei, iar pentru cel în lei 13.000 de lei mai mult. Calculele sunt făcute fără a lua în considerare scăderea referinţelor pentru creditele cu dobânzi variabile. Totuşi, în perioada aceea, cei mai mulţi clienţi au luat credite în funcţie de dobânzile de referinţă internă ale băncilor, care nu au scăzut în ton cu dobânzile din piaţă, ci dimpotrivă, au crescut.

Acestea au început să fluctueze abia spre sfârşitul anului 2010 după apariţia OUG 50 când băncile au calculat marje nerealiste pentru credite, dovedite ilegale în mai multe hotărâri ale instanţelor (vezi campania Români vs. bănci a ECONOMICA.NET)

Standardele de creditare ale băncilor, deşi mult relaxate, nu permiteau oricum multor clienţi să ia un credit în lei în 2007-2008 din cauza ratei lunare mari calculate la o valoare foarte ridicată a preţurilor locuinţelor. Aşa că mulţi dintre cei care doreau să îşi cumpere o casă nu aveau alternativă la creditul în valută, cu toate promoţiile băncilor care dădeau dobânzi promoţionale în primul an, special pentru ca datornicii să se încadreze în plafon măcar la început.

Aşa că, deşi durerea celor cu credite în valută este reală, oferta de credite în lei nu a fost niciodată în România mai favorabilă, lucru valabil şi acum. Faptul că BNR a eliminat creditul fără garanţii în valută nu a dus la ieftinirea acestui tip de credit în lei.

Mult mai mulţi bani scot din buzunarul clienţilor împrumuturile pe termen lung în lei. Cel mai ieftin credit Prima Casă în lei are o dobândă anuală efectivă de 6,9% (rata de dobânda formată din Robor la 3 luni + o marjă de 1,9 puncte procentuale, la care se adaugă comisioane).

Cel mai ieftin credit în euro Prima Casă are o dobândă anuală efectivă de 4,81% (Euribor la 3 luni + o marjă de 3,75 puncte procentuale, plus comsioane).

La un credit de 178.556 lei pe 30 de ani, echivalentul în lei a 40.000 de euro la cursul BNR de marţi, rata lunară la creditul în lei este de 1.120 de lei, iar totalul de plată cu taxe şi comsioane este de 412.280 de lei (92.358 de euro).

Creditul în euro are o rată lunară de 201 euro sau 897 de lei, iar suma totală de rambursat este de 74.350 de euro sau 331.890 de lei.

Cei care doresc să se protejeze de riscul valutar trebuie să plătească în plus acum 223 de lei la rata lunară şi 80.390 de lei la costul total al creditului.

Pentru ca împrumutul în euro să ajungă la fel de scump ca cel în lei, este nevoie ca leul să se deprecieze cu peste 20% la 5,6/EUR. Din iulie 2007, când era la apogeu datorită intrărilor puternice de capital, leul a pierdut până acum 30% din valoare.

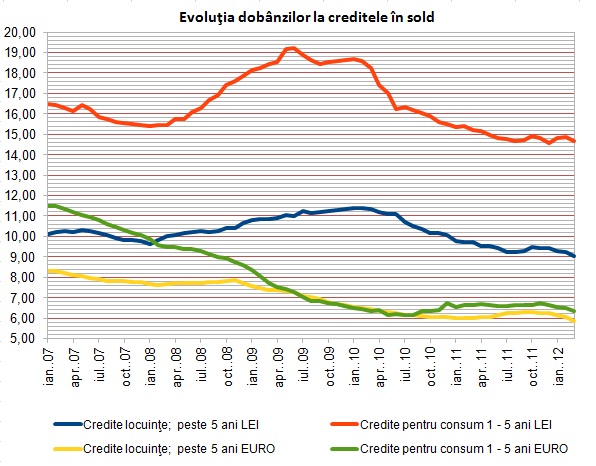

Media dobânzilor anuale efective percepute în sistemul bancar din România arată o discrepanţă şi mai mare a costurilor între creditele în lei şi cele în euro. Astfel, dacă în martie media DAE pentru creditele de consum în lei era de 15% – cel mai scăzut nivel înregistrat în scriptele BNR -, la euro DAE era de 8,7%.

La un împrumut de 10.000 de euro sau 44.639 lei pe 5 ani, rata la un credit în lei este de 1.040 de lei (suma totală de rambursat de 62.460 de lei) în timp ce la creditul în euro rata este de 203 euro sau 906 de lei (suma totală de rambursat de 12.220 euro sau 54.548 de lei). Pentru ca rata la creditul în euro să ajungă la nivelul celei pentru creditul în lei, moneda naţională trebuie să se deprecieze cu 12% la 5,1 lei/euro.

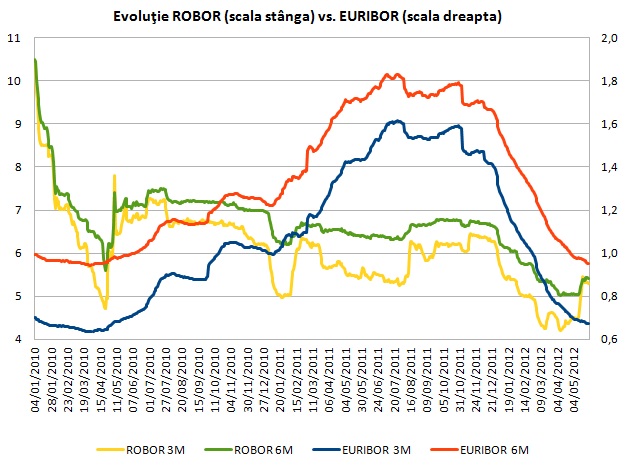

Dobânzile de pe piaţa europeană interbancară se află acum foarte aproape de minimele istorice, după infuziile masive de lichiditate ale Băncii Centrale Europene, şi spaţiul de scădere este foarte redus. Astfel, dobânda la un credit în euro contractat acum (dacă se calculează în funcţie de Euribor) are mai degrabă perspective de creştere pe termen lung.

De cealaltă parte, Robor s-a înjumătăţit de la începutul anului 2010 când era la peste 10% la 5% în prezent, pe fondul relaxării politicii monetare a BNR. Dobânda cheie a fost tăiată din februarie până în mai cu 0,75 pp la 6,25%, valul de reduceri fiind oprit de izbucnirea crizei din Grecia şi a fost apoi reluat în noiembrie 2011 până în martie 2012, pe fondul scăderii ratei anuale a inflaţiei raportată de Statistică, când dobânda a fost redusă în patru trepte la 5,25%. Tendinţa a fost din nou sistată de reaprinderea crizei din Europa.

Scăderea dobânzilor de către BNR aduce după sine şi o slăbiciune a leului, investitorii străini având tendinţa de a retrage banii din conturile deschise în România pentru carry trade (profitul dintre diferenţialul de dobândă între două valute). Scumpirea euro, dincolo de impactul pe care îl are asupra debitorilor expuşi la riscul valutar, aduce după sine şi o creştere a inflaţiei din cauza creşterii preţurilor la produsele/serviciile cotate în valută.

Turbulenţele din Europa agravează tendinţa de depreciere a leului, prin reducerea apetitului de risc al investitorilor, astfel că BNR nu mai poate tăia din dobânzi, deşi inflaţia raportată arată că ar mai exista suficient spaţiu pentru scăderea acestora, în condiţiile în care ratele sunt real pozitive, spre deosebire de cele din zona euro. Mai mult, agitaţia de pe pieţele financiare a împins în sus ratele de dobândă de pe piaţa interbancară din România, pe fondul neîncrederii băncilor cu lichidităţi disponibile faţă de cele cu deficit de lichiditate, văzute ca fiind riscante, inclusiv prin prisma acţionariatului din ţări afectate puternic de criză. Asta arată cât de sensibilă este piaţa bancară românească la mişcările din afară.

Atât timp cât criza din zona euro va perista, şi toate semnalele arată că aceasta ne va mai însoţi ceva vreme, spaţiul pentru scăderea dobânzilor la lei este redus. Pe de altă parte, agravarea crizei de afară ar aduce după sine şi un leu mai slab, iar un leu care se depreciază prea mult aduce duce şi la creşterea dobânzilor BNR, în încercarea de a atrage depozite de la nerezidenţi, aşa cum a făcut ca răspuns la episodul 2008-2009.

În orice scenariu, cel care doreşte să ia un credit în perioada următoare trebuie fie să îşi asume plata unei rate lunare substanţial mai mari încă de la început (care ar putea creşte într-un climat nefavorabil) pentru un împrumut în lei, fie să pună bani deoparte pentru plata unei rate lunare în creştere dacă leul se depreciază semnificativ în perioada următoare.

Notă:

Graficul de mai sus priveşte evoluţia în timp a ratelor de dobândă la creditele în lei şi euro aflate în derulare şi nu a dobânzilor anuale efective, care arată costul total al creditului. Datele publicate de BNR despre creditele sold se referă doar la ratele de dobândă. Cum rata de dobândă este doar o parte a costului total al unui credit, statistica BNR nu are relevanţă semnificativă.