:format(webp):quality(92)/https://www.economica.net/wp-content/uploads/2013/05/bursa_ecrane_48770500-560x420.jpg)

Capitalizarea, sau valoarea de piaţă a unei companii listate la bursă, adică preţul unei acţiuni multiplicat cu numărul total de acţiuni ale companiei, constituie o evaluare pentru piaţa de capital de retail, spun brokerii şi analiştii de la bursă.

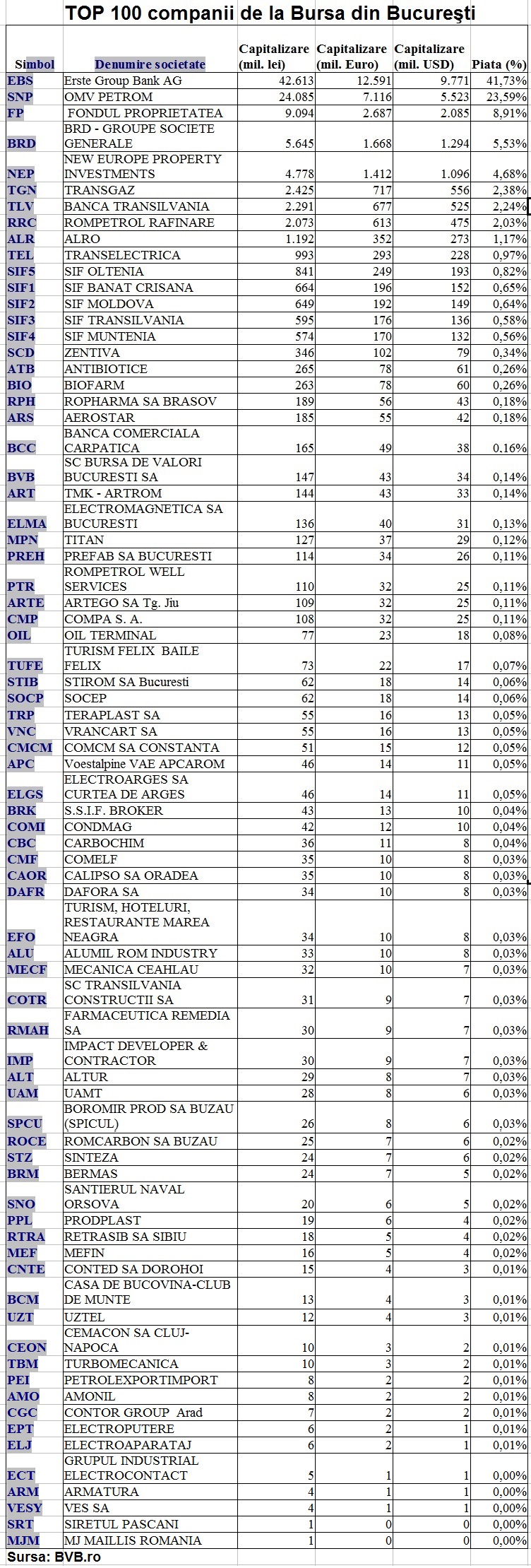

TOPUL 100 al companiilor listate la Bursa de Valori Bucureşti (BVB) poate fi consultat în tabelul alăturat. Acolo sunt capitalizările rezultate din preţurile din 23 mai, dar care este valoarea reală a ceva ce se negociază?

Valoarea reală unei companii poate fi foarte diferită de capitalizarea bursieră, în funcţie de piaţa de capital pe care este scoasă la vânzare, dacă punem la un loc declaraţiile analiştilor şi administratorilor de invrestiţii, consultaţi de ECONOMICA.NET.

„Capitalizarea este cel mult un reper pentru preţul unei tranzacţii mari, dar nu înseamnă mare lucru pentru noi, dacă am dori să cumpărăm un pachet de control (cel puţin 20 – 30%), sau pachetul majoritar al companiei respective”, a declarat administratorul unui fond de investiţii de tip private equity (PE) activ în România, pentru ECONOMICA.NET.

Ceea ce nu se întâmplă decât foarte rar. Administratorul de PE nu a dorit să fie citat tocmai pentru că subiectul are legătură cu bursa, chiar dacă ne-a răspuns la întrebările pe alte subiecte.

Fondurile de investiţii de tip private equity rareori sunt atrase de companiile de la bursă, pentru că, de obicei, preiau la preţuri relativ mici companiile nelistate promiţătoare, sau aflate la începutul dezvoltării lor, le dezvoltă şi le vând apoi mult mai scump.

„Nu vă pot spune, nici pur ipotetic, cât de diferit faţă de capitalizarea bursieră ar fi preţul unei companii preluată de noi, de la bursă. Noi cumpărăm companii, având anumite intenţii privind dezvoltarea lor, pe care vrem să le realizăm pe parcursul a mai mulţi ani. De la Bursă se cumpără de obicei pentru câştigul pe termen scurt. Bursa este o piaţă de retail”, a mai spus sursa citată.

Şi totuşi, cât de diferită de capitalizare poate fi valoarea reală a unei companii de la Bursa de Valori Bucureşti (BVB)? Căci şi la Bursă pot avea loc preluări, de către „angrosişti”.

„În funcţie de companie, de mărimea, sectorul din care face parte şi de lichiditatea acţiunilor sale (uşurinţa cu care se găsesc şi se pot vinde, n.r.), un pachet de control sau chiar majoritar nu poate costa mai mult de 10 – 15% decât preţul din piaţă (bursă)“, estimează Andrei Rădulescu, analist senior al Broker Cluj Napoca.

Adică nici valoarea reală a companiei nu poate fi mai diferită de capitalizarea bursieră a acesteia.

Analistul de la Broker Cluj Napoca recunoaşte că orizontul obişnuit de timp al cotării unei acţiuni este termenul scurt, de câteva luni sau şi mai puţin, dar diferenţele nu pot fi foarte mari faţă de capitalizare, nici în cazul achiziţiei pe ani de zile.

Explicaţia: „pentru că deşi sunt şi rezultatul cererii şi ofertei continue de acţiuni, preţurile de pe bursă se dimensionează tot în funcţie de valoarea activelor, de volumul vânzărilor şi de profitabilitate, aşa cum se evaluează companiile şi pe alte pieţe“.

„Sigur, peste o jumătate de an sau un an, capitalizarea poate fi alta, pentru că s-au modificat performanţele companiei, sau pentru că s-au schimbat condiţiile de piaţă. Dar şi dacă nu ar fi fost la Bursă, modificările respective ar fi afectat valoarea companiei”, spune Andrei Rădulescu.

Fondurile de investiţii de tip „private equity estimează performanţele viitoare ale companiei pe care vor s-o cumpere (vânzări, profit de exploatare înainte de impozitare şi plata dobânzilor şi amortizare, active), în funcţie de un anumit plan de afaceri pe care îl concepe pentru compania respectivă. În funcţie de aceste estimări propune vânzătorului un multiplicator al indicatorilor respectivi, astfel încât să-i rămână un profit cât mai consistent”, explică consultantul Cristian Tudorescu, directorul Explore Asset Management.

„Cu toate că le zice multiplicatori, preţul unei companii rezultat din aceşti indicatori nu poate fi de nu ştiu câte ori mai mare decât eventuala sa capitalizare bursieră. De toţi aceşti indicatori depind şi preţurile de bursă, iar investitorii la bursă fac şi ei estimări similare”, mai spune Cristian Tudorescu.

Marile diferenţe

Mari diferenţe de evaluare pot decurge din natura diferită a tranzacţiilor de preluare şi de control ulterior al companiilor respective.

Diferenţe calitative de formare a preţului pot apărea şi pot fi mari, fie şi pentru că modul de realizarea tranzacţiilor de preluare a unor pachete mari este foarte diferit.

În vreme ce preluarea unei companii de către un fond de investiţii de tip private equity se poate face fără ca să fie transferat pachetul majoritar, societăţile listate la bursă se supun unor regulile ale bursei, ce decurg din legea pieţei de capital şi care impun un grad considerabil de transparenţă şi de reprezentare a intereselor tuturor acţionarilor semnificativi.

Acţionarii mici chiar se pot alia şi pot chiar vota împreună la firmele listate, în timp ce fondul de private equity poate, conform contractului, controla o companie din ale cărei acţiuni nu a cumpărat decât 20%. Este suficient să se spună în contractul de cumpărare că acţionarul majoritar şi compania vor respecta un anumit plan de afaceri, de pildă.

În fine, mecanismele diferite de derulare a tranzacţiilor pot duce la diferenţe de preţ, cu toate căile de ameliorare a distorsiunilor. Cel mai discret mod de a plasa un pachet de acţiuni de control la o societate la bursă este plasamentul privat, dar nici acesta nu poate fi făcut oricum.

Înţelegerile bilaterale, trebuie, într-un fel sau altul, să fie „trecute” prin piaţă, fie numai şi pentru că, potrivit legii, cumpărătorul este obligat să facă ofertă publică de preluare obligatorie a tuturor acţiunilor din piaţă, pe lângă cele ale vânzătorului cu care a bătut palma.

Preţul din oferta obligatorie de preluare nu poate fi diferit de preţul din plasamanetul privat, potrivit legii.

Dacă firma respectivă nu ar fi cotată la bursă, lucrurile ar fi mult mai simple, dar negocierile mult mai intense, pentru că nu mai există reperul de preţ din piaţă.

Cele mai valoroase

Cu o capitalizare de OMV Petrom (SNP) acoperă aproape jumătate din valoarea celor 98 de firme româneşti incluse în Topul 100 al Bursei de Valori Bucureşti (BVB).

Dintre celelalte mari vedete ale BVB, Fondul Proprietatea (FP, capitalizare de 9 miliarde de lei), şi societăţile de investiţii financiare (SIF, vezi tabelul alăturat) nu pot fi preluate formal. În cazul SIF-urilor şi al BVB. S.A. înseşi există chiar legi care împiedică deţinerea a maimult de 5%.

FP şi SIF-urile valorează, în marea majoritate a timpului, nici cât jumătate din valoare propriilor portofolii, din cauza discountului pe care piaţa îl cere în contul riscului… de piaţă. Preluarea lor formală este imposibilă, dar de fapt se ştie cine le controlează.

Preluarea BRD (BRD, capitalizare de 5,6 mld. lei) de la Societe Generale, a Băncii Transilvania (TLV, 2,3 mld. Lei), a Rompetrol Rafinare (RRC, 2,1 mld. Lei) de la compania kazahă KazMunai Gaz, sau a Alro Slatina (ALR, 1,2 mld. Lei) de la holdingul rus Vimetco ar fi mari evenimente de piaţă.

Cu excepţia TLV, probabil că preluarea unor companii atât de mari nici nu s-ar derula direct, ci prin preluarea acţionarilor lor majoritari, aşa cum s-a întâmplat în cazul Azomureş Tg Mureş.

Dar vom auzi de preluarea Antibiotice Iaşi (ATB, 265 mil. Lei), care este de stat, sau a Biofarm Bucureşti (BIO, 263 mil. lei), care este controlată de SIF-uri şio pot vinde oricând pot obţine un preţ bun, mai ales dacă nu mai vor mai spera în privatizarea Antibiotice.