:format(webp):quality(92)/https://www.economica.net/wp-content/uploads/2012/02/banca_greciei_sau_banca_berlinului_43035600-650x420.jpg)

După două bailouturi, doi ani de programe de austeritate şi o restructurare parţială a datoriei publice, grecii nu se arată dispuşi să ducă mai departe acordul cu troika FMI/UE/BCE şi vor condiţii mai lejere.

Asta arată rezultatele recente ale alegerilor parlamentare, care au fost clar în favoarea partidelor care resping actualul acord, dar care au adus scena politică în situaţia în care nu se poate forma un nou guvern.

Coaliţia lui Alexis Tsipras, SYRIZA – stânga radicală, cu bătaie în comunism – vrea să oprească austeritatea în Grecia, dar vrea să ţină ţara în euro. Guvernele precedente nu au reuşit să atingă aproape nicio ţintă din acord până acum, şi cancelarul Angela Merkel spune că nu mai e nimic de negociat cu Grecia, care ar trebui să indice noi tăieri de 11,5 miliarde de euro până în iunie, condiţie ca următoarea tranşă de împrumut să fie eliberată. SYRIZA a luat 16,8% din voturi şi sondajele îi plasează pe primul loc în preferinţele electoratului, dacă se va ţine o nouă rundă de alegeri luna viitoare, aşa cum este cel mai probabil. Voturile adunate ar putea să pună SYRIZA în fruntea unei alianţe de guvernare, în care să nu se regăsească niciunul din marile partide, şi cu decizia în mână privind viitorul elenilor.

Tsipras a încercat până acum să arate liderilor europeni că forţa Greciei constă în efectele devastatoare pe care expulzarea ţării din euro le-ar avea faţă de celelalte ţări din PIIGS, mai ales Spania şi Italia. Acesta mizează pe teama şefilor de state că ţările nu sunt suficient de bine pregătite pentru a face faţă unui eveniment atât de important. Răspunsurile venite până acum, sincere sau menite să pună presiune pe eleni, arată că Europa s-a cam săturat şi e gata să scape de Atena.

Ce înseamnă pentru băncile elene

Sistemul bancar elen trăieşte acum cu perfuzii de la Banca centrală a Greciei, subordonată BCE. Băncile elene, cele mai mari deţinătoare de datorie suverană grecească, au pierdut peste jumătate din investiţia în obligaţiuni în restructurarea de la începutul acestui an, şi actualul acord cu UE şi FMI prevede alocarea a până la 40 de miliarde de euro pentru recapitalizarea acestora.

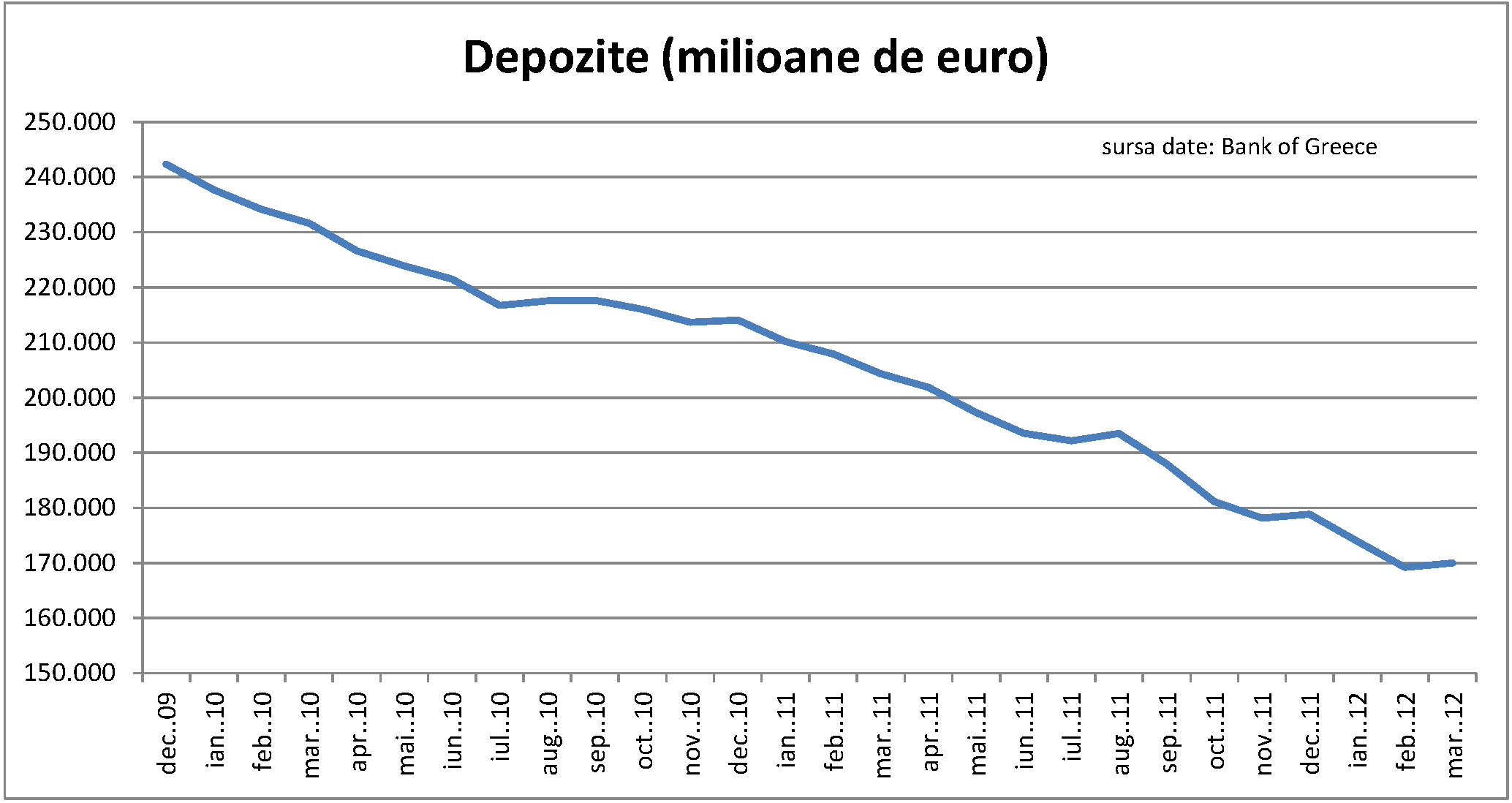

În luna martie, băncile elene aveau împrumutate de la BCE aproximativ 79 miliarde de euro, sumă care acoperă aproximativ 13% din activele totale de 600 de miliarde de euro ale băncilor greceşti (din care 263 de miliarde de euro credite pe piaţa domestică). JP Morgan estimează că alte 60 de miliarde de euro au ajuns la băncile greceşti prin intermediul împrumuturilor de urgenţă (emergency liquidity assistance) – bani care provin de la Banca centrală a Greciei şi care se acordă în situaţii deosebite, în care băncile nu găsesc finanţare în piaţă. Depozitele firmelor şi populaţiei au scăzut constant de la începutul crizei, de la 242 de miliarde de euro în decembrie 2009 la 170 de miliarde de euro în martie 2012, potrivit datelor Băncii Naţionale.

Şeful Băncii centrale a Belgiei şi membru al consiliului guvernator al BCE, Luc Coene, a declarat recent că, în cazul în care nu se va ajunge la un acord politic în Grecia, atunci băncile greceşti îşi vor pierde finanţarea pentru că vor deveni insolvente. Reciproca este şi ea valabilă: fără lichiditate, băncile devin insolvente.

Însă nu este nevoie să se ajungă la ieşirea ţării din zona euro pentru ca sistemul bancar grecesc să se prăbușească. Este nevoie doar ca un astfel de plan să existe şi să fie făcut public, după cum se arată într-o analiză a lui Willem Buiter de la Citi.

Dacă se vehiculează ideea că este destul de sigur că Grecia va părăsi zona euro, atunci populaţia ar da năvală la bănci să îşi retragă economiile, anticipând mişcarea statului care ar urma să transforme depozitele în euro în depozite în drahme. Entităţile juridice, publice sau private, nu vor mai găsi finanţare prin instrumente şi contracte încheiate sub legislaţia elenă. „Sistemul bancar grecesc ar fi distrus înainte chiar ca Grecia să părăsească zona euro”, spune analistul băncii de investiţii.

Unele contracte încheiate după alte legislaţii decât cea elenă ar trebui să fie onorate în euro, dolari sau alte monede, în timp ce o parte a potofoliului ar fi redenominat în noua drahmă, monedă care, estimează cei de la Citi, s-ar deprecia cu 40% rapid (alte estimări merg până la 80%). Asta va face ravagii în portofoliile băncilor, dar şi a companiilor nefinanciare, care ar supravieţui primului val, şi falimentele răspândite sunt de aşteptat.

Banca elveţiană UBS estimează că pentru a contracara asaltul băncilor, statul ar putea să închidă sistemul bancar până la momentul în care se face conversia euro în monedă naţională, însă, în perioada pregătitoare acestei implementări, o parte din economii ar fi probabil retrase. De asemenea, şi celelalte state slabe din Zona euro ar putea fi suspectate de intenţia de a se retrage, şi oamenii s-ar duce la bancă să îşi ridice economiile.

Legătura cu România

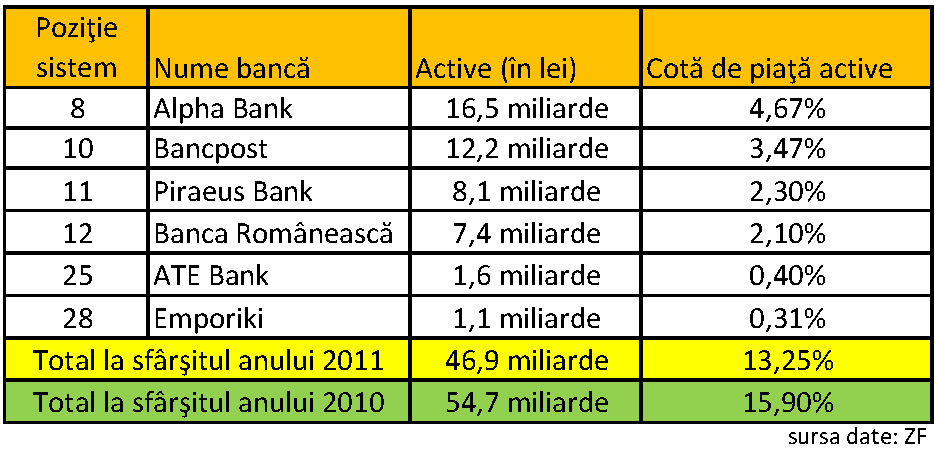

La sfârşitul anului trecut, băncile cu părinţi greci din România, şase la număr, aveau active de 47 de miliarde de lei şi o cotă de 13,25% din sistemul bancar românesc. Expunerea băncilor elene a scăzut faţă de 2010, când era de 54,7 miliarde de lei şi cota era de 15,9%.

Deşi în scădere, prezenţa băncilor greceşti în România rămâne semnificativă. Acestea au avut de suferit în urma scăderii depozitelor, pe fondul crizei din Grecia, care a lovit în imagine. Nicolae Cinteză, şeful supravegherii în BNR spunea la sfârşitul lui 2011 că din subsidiarele băncilor greceşti s-au retras depozite de 1,2 miliarde de euro în 11 luni.

Până acum, problemele de lichiditate au fost acoperite de Banca Naţională a României, care în fiecare zi de luni desfăşoară operaţiuni repo. Pe fondul neîncrederii în sistem, piaţa interbancară nesecurizată rămâne închisă pentru mulţi jucători eleni, aşa că cele 5-6 miliarde de lei împrumutate săptămânal de la BNR la dobânda cheie sunt benefice. Potrivit ING, în aprilie una sau două bănci – nu se ştie exact dacă sunt greceşti sau nu – au luat câte 500 milioane de lei în fiecare zi de la BNR prin facilitatea de credit, la un preţ piperat de 9,25%.

Ce pârghii de intervenţii are BNR

BNR se pregăteşte încă de anul trecut pentru o agravare a situaţiei sistemului bancar din România, confruntat oricum cu un nivel ridicat al creditelor neperformante. Legislaţia privind înfiinţarea băncii-punte a fost aprobată de guvern şi BNR are din acest an puterea de a elimina dreptul de vot al acţionarilor unei bănci din sistem, dacă aceştia nu mai pot susţine financiar instituţia de credit, şi de a numi o nouă conducere. Banca-punte are ca unic acţionar Fondul de Garantare a Depozitelor Bancare, care se ocupa până acum de doar de despăgubirea deponenţilor în cazul unui faliment bancar, şi care va finanţa şi necesarul de capital.

Noul management are posibilitatea de a vinde activele şi pasivele instituţiei şi de a o lichida sau de a conserva operaţiunile, dacă aceasta mai este viabilă din punct de vedere economic, adică nu este insolventă. Banca-punte are, în mare, aceleaşi drepturi ca o bancă normală din punct de vedere al accesului la piaţa monetară sau valutară.

Pe lângă banca-punte, BNR mai are la dispoziţie şi punerea băncii afectate în administrare specială care poate purcede la transferul total sau parţial de active şi pasive ale unei instituţii de credit către una ori mai multe instituţii eligibile sau implicarea Fondului de garantare ca administrator delegat şi, după caz, de acţionar, dacă anterior s-a dispus măsura suspendării drepturilor de vot în privinţa acţionariatului care deţine controlul asupra instituţiei de credit respective.

BNR ar urma să acţioneze atunci când constată că stabilitatea sistemului este pusă în pericol şi este obligată să intervină dacă fondurile proprii ale unei instituţii de credit se situează la un nivel care nu depăşeşte 75% din nivelul minim al cerinţelor de capital.