:format(webp):quality(92)/https://www.economica.net/wp-content/uploads/2024/11/Divo-Pulitika_Fund-Manager-InterCapital-631x420.jpg)

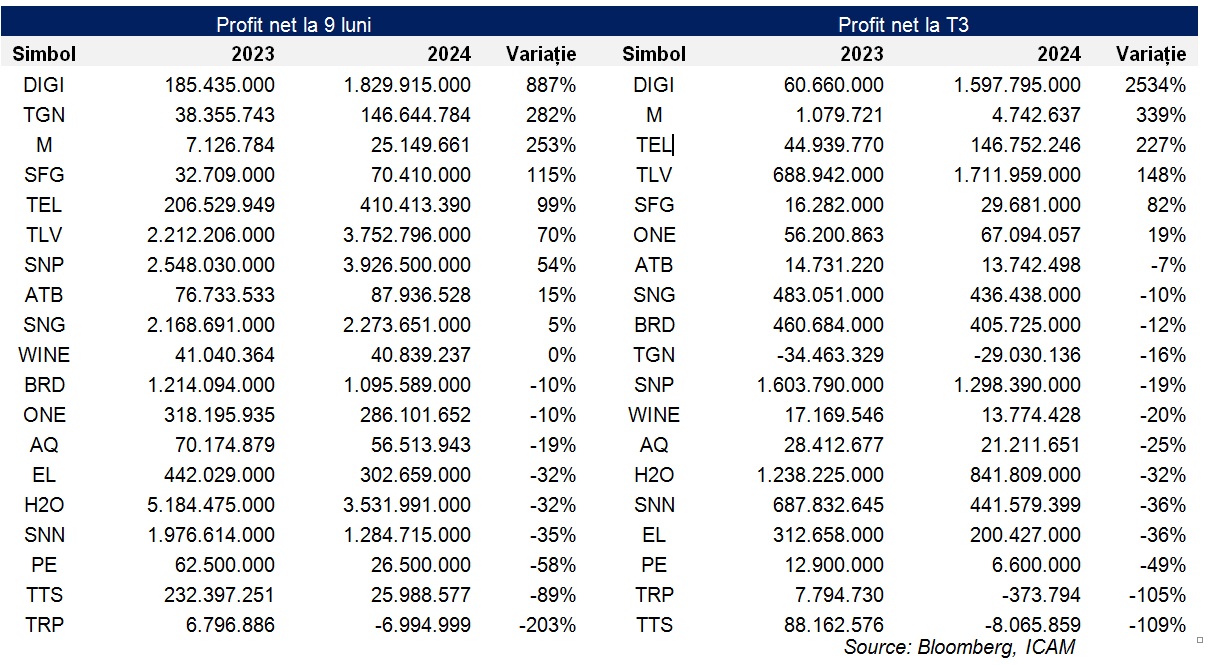

Conform celor mai recente date, din 15 noiembrie 2024, toate companiile din cadrul indicelui BET, urmărite și de fondul InterCapital BET-TRN UCITS ETF, și-au publicat rezultatele financiare pentru T3 2024. Analiza evoluției profitului la nivel de indice evidențiază tendințe contradictorii. Cele cinci companii care au înregistrat cele mai mari creșteri ale profitului net atribuibil acționarilor între iulie și septembrie 2024, comparativ cu aceeași perioadă din 2023, sunt DIGI, +2534% până la 1,6 miliarde de lei, MedLife, +339% până la 4,7 milioane de lei, Transelectrica, +227% până la 146,8 milioane de lei, Banca Transilvania, +148% până la 1,7 miliarde de lei, și Sphera Franchise Group, +82%, până la 29,7 milioane de lei.

Pe de altă parte, cele mai accentuate scăderi au fost înregistrate de TTS, care a raportat o pierdere de 8,1 milioane de lei în T3 2024, comparativ cu un profit de 88,2 milioane de lei în T3 2023, Teraplast, cu o pierdere de 0,4 milioane de lei în T3 2024 față de un profit de 7,8 milioane de lei în T3 2023, Premier Energy, cu o scădere de 49% până la 6,6 milioane de lei, Electrica, cu o scădere de 36% până la 200,4 milioane de lei, și Nuclearelectrica, cu o scădere de 36% până la 441,6 milioane de lei.

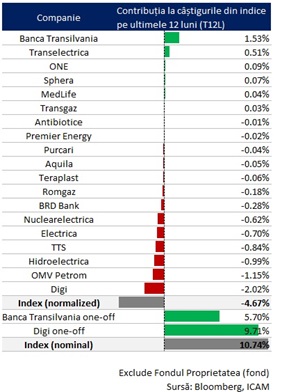

Creșterea spectaculoasă a profitului raportată de DIGI a fost determinată în principal de vânzarea rețelei sale FTTH din Spania. Excluzând această tranzacție, profitul de bază al companiei a fost în scădere. Similar, creșterea impresionantă a profitului Banca Transilvania a inclus un câștig unic de 807,4 milioane de lei, care are legătură cu achizițiile realizate în acest an – achiziția OTP Bank Romania și BCR Chișinău – dar și fără acest impact, banca a obținut o creștere organică solidă de 31% în acest trimestru.

Sectorul energetic, care în mod tradițional reprezintă o parte semnificativă a indicelui BET, a avut un al treilea trimestru relativ slab. Prețurile mai mici la energie și provocările specifice, cum ar fi producția redusă a Hidroelectrica din cauza unui sezon hidrologic slab, au condus la scăderi ale profitului.

Pe lângă Premier Energy, Electrica și Nuclearelectrica, deja menționate, Hidroelectrica a înregistrat o scădere a profitului de 32% în T3 2024, până la 841,8 milioane de lei, OMV Petrom a raportat o scădere de 19%, până la 1,3 miliarde de lei, iar Romgaz a consemnat o scădere de 10% a profitului, acesta ajungând la 436,4 milioane de lei.

Pe o bază agregată, indicele BET a raportat o creștere trimestrială a profitului de 45%. Totuși, excluzând câștigurile unice ale DIGI și Banca Transilvania, cifra ajustată indică o scădere de 20% pentru companiile din BET în T3 2024 față de T3 2023.

Este important de menționat că evaluarea performanței indicelui pe baza unui singur trimestru poate fi eronată, mai ales având în vedere natura volatilă a unor industrii precum cea bancară și cea energetică. Analizând rezultatele pentru primele nouă luni ale anului, diferența dintre cifrele raportate și cele normalizate se reduce, cu o creștere de 25% a profitului raportat pentru emitenții din BET 20 (incluzând câștigurile unice) și o creștere de 3% pe bază normalizată (excluzând câștigurile unice).

De exemplu, performanța OMV Petrom din prima jumătate a anului a fost suficient de solidă pentru a compensa rezultatele mai slabe din cel de-al treilea trimestru.

La nivelul celor mai performante companii din primele nouă luni ale anului 2024, compania Digi Communications este lider, cu o creștere de 887% a profitului net, ajungând la 1,8 miliarde de lei, urmată de Transgaz, al cărei profit net a crescut cu 282%, până la 146,6 milioane de lei, MedLife, cu o creștere de 253%, ajungând la 25,1 milioane de lei, Sphera Franchise Group, cu o creștere de 115%, până la 70,4 milioane de lei, și Transelectrica, cu o creștere de 99%, până la 410,4 milioane de lei.

În ceea ce privește companiile care au generat cele mai mari profituri în primele nouă luni ale anului 2024, OMV Petrom se află pe primul loc, cu un profit de 3,9 miliarde de lei (+54% față de aceeași perioadă din 2023), urmată de Banca Transilvania, care a generat 3,8 miliarde de lei (+70%), și Hidroelectrica, care a înregistrat o scădere de 32%, ajungând la 3,5 miliarde de lei. Doar una dintre cele 20 de companii din indice nu a reușit să genereze profit net, aceasta fiind Teraplast, care a raportat o pierdere netă de 7 milioane de lei în primele nouă luni din 2024.

Venitul net prezentat în acest tabel include profitul atribuibil acționarilor grupului, acesta fiind indicatorul utilizat pentru calcularea raportului P/E.

Un indicator esențial pentru evaluarea indicilor bursieri este raportul P/E. În ciuda fluctuațiilor recente, indicele BET continuă să ofere o evaluare atractivă. Cele mai recente date arată că profitul anualizat normalizat al indicelui a scăzut cu 5%, ceea ce a determinat o creștere ușoară a raportului P/E, de la 9,0x la 9,4x. Această evaluare rămâne extrem de competitivă în comparație cu reperele internaționale: S&P 500 din SUA este evaluat la 25x, Nasdaq la 33x, DAX din Germania la puțin sub 15x, MSCI Emerging Markets la 14x, iar MSCI Frontier Markets la 10x. În Europa Centrală și de Sud, CROBEX10 din Croația are un raport de peste 14x, WIG20 din Polonia de 13x, SBITOP din Slovenia de 8,5x, în timp ce Grecia și Ungaria mențin un raport P/E de aproximativ 7,5x.

Profiturile unice raportate de companiile românești vor influența pozitiv distribuirea de dividende. Banca Transilvania și DIGI ar putea utiliza aceste profituri fie pentru a crește randamentele acționarilor, fie pentru a reinvesti în inițiative de creștere viitoare. România rămâne recunoscută pentru randamentele generoase ale dividendelor, iar rata actuală a acestora este de aproximativ 5,5%, depășind majoritatea piețelor globale, cu excepția Sloveniei, care are un randament de 6%.

În concluzie, deși impacturile unice au influențat incontestabil performanța indicelui BET în acest an, piața de capital din România rămâne un mediu de investiții atractiv. Evaluarea indicelui este tentantă, iar randamentul dividendelor oferă un sprijin semnificativ pentru investitori, consolidând poziția României ca o piață atractivă, în ciuda volatilității inerente din sectoare precum cel bancar și energetic.

Đivo Pulitika este manager de portofoliu la InterCapital Asset Management.

Cu aproape 20 de ani de experiență și un portofoliu care include 19 fonduri clasice și 5 ETF-uri, InterCapital este cea mai mare companie independentă de administrare a activelor din Croația, gestionând 500 de milioane de euro. De-a lungul anilor, InterCapital a demonstrat expertiză și inovație în gestionarea fondurilor de investiții cu multiple produse și servicii lansate. Mai precis, InterCapital este primul manager de active din SEE care a trecut de la fondurile UCITS clasice către ETF-uri și spațiul digital de robo-consultanță cu aplicația sa Genius. InterCapital are o strategie clară pentru a oferi produse atractive și eficiente din punct de vedere al costurilor în întreaga regiune SEE, urmându-și misiunea de a dezvolta piețele de capital regionale prin implementarea celor mai bune standarde și practici globale.