:format(webp):quality(92)/https://www.economica.net/wp-content/uploads/2024/11/Divo-Pulitika_Fund-Manager-InterCapital-631x420.jpg)

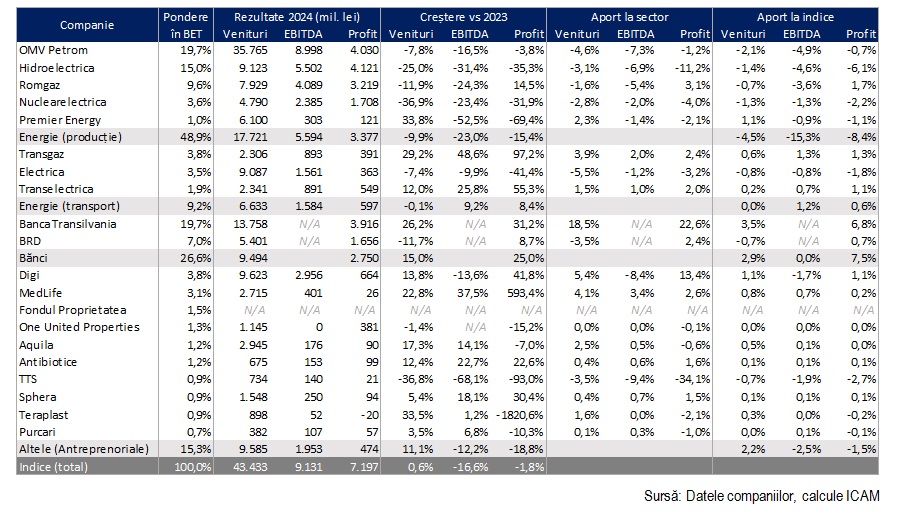

În 2024, companiile din producția de energie, care reprezintă aproape jumătate din indicele BET, au înregistrat performanțe semnificativ sub așteptări și au fost principalul factor de scădere a performanței generale a indicelui. Acest grup include OMV Petrom, Hidroelectrica, Romgaz, Nuclearelectrica și Premier Energy. Sectorul a raportat o scădere anuală de 10% a veniturilor, însoțită de o reducere de 23% a EBITDA și de o diminuare de 15% a venitului net. Toți cei cinci producători de energie au înregistrat scăderi la nivelul principalilor indicatori financiari, cu excepția Premier Energy, care a avut un impact pozitiv de 1,1% asupra veniturilor totale ale indicelui, și a Romgaz, care a contribuit cu 1,7% la profitul indicelui datorită eliminării contribuției de solidaritate. Totuși, această normalizare nu compensează pe deplin preocupările existente, mai ales în contextul incertitudinilor fiscale persistente. Guvernul României continuă să analizeze posibile ajustări fiscale pentru a acoperi deficitul bugetar, iar companiile din sectorul energetic rămân o țintă probabilă pentru taxe impuse anumitor industrii.

Această performanță generală slabă a fost determinată în mare parte de scăderea prețurilor la energie comparativ cu 2023, la care s-au adăugat condițiile hidrologice sub nivelul optim care au influențat negativ producția Hidroelectrica. OMV Petrom a avut cel mai mare impact negativ asupra indicelui, reducând veniturile cu 2,1% și EBITDA cu 4,9%, în timp ce Hidroelectrica a contribuit la cea mai mare scădere a venitului net, de -6,1%. Per ansamblu, sectorul energetic a determinat scăderea indicelui BET cu 4,5% la nivelul veniturilor, 15,3% pentru EBITDA și 8,4% pentru venitul net.

Privind partea pozitivă, sezonul hidroenergetic deosebit de dificil din 2024 generează așteptări pentru o producție mai mare în acest an, în timp ce creșterea continuă a prețurilor la gaze în Europa începând din februarie 2024 este de așteptat să aibă un impact mai limitat în 2025 față de anul trecut. În plus, OMV Petrom a anunțat recent o creștere de 8% a dividendului său de bază, până la 0,0444 de lei pe acțiune, ceea ce duce la un randament actual de 6%. Compania este, de asemenea, așteptată să ofere un dividend suplimentar pe parcursul anului, subliniind concentrarea pe recompensarea acționarilor. Pe termen lung, proiectul Neptun Deep rămâne o dezvoltare esențială, deși impactul său nu se va materializa decât peste câțiva ani. Având în vedere constrângerile bugetare persistente ale guvernului, posibilele creșteri de taxe continuă să fie un motiv de îngrijorare, în special deoarece companiile energetice și băncile, care dețin o pondere semnificativă în indicele BET, au fost în mod tradițional ținte ale măsurilor fiscale.

Companiile de transport și distribuție a energiei, care reprezintă aproape 10% din indice, au avut, în general, o performanță pozitivă, deoarece rezultatele lor sunt determinate de mecanisme diferite față de producția de energie, având reglementări distincte și un accent mai puternic pe volume. Această categorie include Transgaz, Electrica și Transelectrica, al căror impact asupra veniturilor totale a fost neglijabil, însă au contribuit la o creștere de 1,2% a EBITDA și o majorare de 0,6% a profitului net. Dintre acestea, Transgaz a avut cel mai semnificativ impact pozitiv asupra veniturilor (+0,6%), EBITDA (+1,3%) și venitului net (+1,3%) în cadrul indicelui. În schimb, Electrica a înregistrat scăderi pentru toți indicatorii financiari, reducând venitul net al indicelui cu 1,8%.

Sectorul bancar, format din Banca Transilvania și BRD Groupe Société Générale, care împreună dețin o pondere de 27% în indice, a fost cel mai performant segment în 2024. Venitul net al Băncii Transilvania a crescut cu 31% față de anul precedent, chiar și excluzând câștigul unic de 815 milioane de lei din achiziția OTP. Sectorul bancar a contribuit cu aproape 3% la veniturile totale ale indicelui și cu 7,5% la venitul net, Banca Transilvania având cel mai mare impact asupra veniturilor (+3,5%) și a venitului net (+6,8%), în timp ce EBITDA nu este calculată pentru bănci.

Un mediu macroeconomic favorabil a susținut sectorul, cu marje de dobândă relativ ridicate și rate scăzute ale creditelor neperformante. Totuși, posibilele creșteri de taxe care vizează instituțiile financiare și riscul de retrogradare a ratingului de credit al României reprezintă provocări. Deși țara menține un rating BBB-, o retrogradare la statutul „junk” ar afecta în mod disproporționat băncile, din cauza expunerii acestora la titlurile de stat. Deși băncile românești rămân atractive din perspectiva creșterii și a dividendelor, riscurile asociate, alături de lipsa de predictibilitate politică actuală, determină o oarecare prudență în rândul investitorilor.

Restul companiilor din indicele BET, care includ atât firme antreprenoriale, cât și companii consacrate din diverse industrii, sunt Digi, MedLife, Fondul Proprietatea, One United Properties, Aquila, Antibiotice, TTS, Sphera Franchise Group, Teraplast și Purcari, au avut o performanță variată. Deși majoritatea companiilor din acest segment au raportat creșteri ale veniturilor, contribuind cu 2,2% la creșterea indicelui BET, TTS a fost excepția, înregistrând o scădere semnificativă.

În ceea ce privește contribuția EBITDA la indice, TTS (-1,9%) și Digi (-1,7%) au avut cel mai mare impact negativ, parțial compensat de MedLife (+0,7%), ceea ce a dus la o contribuție totală de -2,5% la EBITDA indicelui BET. La nivelul venitului net, Digi, MedLife, Antibiotice și Sphera au raportat creșteri, însă acestea nu au fost suficiente pentru a compensa scăderea TTS, care a redus profitul net al indicelui cu 2,7%. Totuși, ca urmare a ponderii relativ reduse a acestui segment, care reprezintă 15,3% din indicele BET, contribuția totală a acestui grup la indice a fost de -1,5%.

Din perspectiva impactului asupra indicelui, trei companii se remarcă în mod deosebit. Digi Communications a adăugat 1,1% la veniturile și profitul indicelui, excluzând câștigul unic din vânzarea activelor din Spania, capital care ar putea fi utilizat pentru distribuirea către acționari sau pentru continuarea expansiunii. MedLife a avut un an foarte bun, înregistrând o creștere puternică a veniturilor și profitului. TTS a fost afectată de scăderea cererii pentru servicii de transport, în mare parte din cauza situației geopolitice din Ucraina.

Fondul Proprietatea, care reprezintă acum doar 1,5% din indice după listarea Hidroelectrica, rămâne o componentă importantă a indicelui BET. Totuși, fiind un fond, a fost exclus din calculul veniturilor pentru indice. În 2024, valoarea activului net estimată (VAN) pe unitate a crescut de la 0,6608 lei la 0,7029 de lei, marcând un avans de 6%, determinat de reevaluarea unor dețineri nelistate din portofoliu. Cele mai mari creșteri au fost înregistrate de Aeroporturi București (+18%, echivalent cu +156 de milioane de lei) și Administrația Porturilor Maritime (+13%, echivalent cu +43 de milioane de lei), în timp ce cel mai semnificativ impact negativ a venit din partea CE Oltenia (-33%, echivalent cu -22 de milioane de lei). Incluzând dividendul unitar de 0,06 lei distribuit în cursul anului, randamentul total a ajuns la 15%.

Cu toate acestea, Fondul Proprietatea continuă să se tranzacționeze cu un discount de aproape 50% față de VAN, în principal ca urmare a naturii nelichide a deținerilor rămase. Accelerarea listării activelor la evaluări mai apropiate de VAN ar putea contribui la reducerea acestui discount, deblocând valoare suplimentară pentru investitori.

Anul financiar 2024 a evidențiat dezechilibre sectoriale în indicele BET. În timp ce acțiunile bancare au oferit o reziliență necesară, iar companiile de transport al energiei au rămas stabile, performanța slabă a producătorilor de energie a avut un impact negativ asupra pieței în ansamblu. Privind spre viitor, factorii cheie de monitorizat includ evoluția prețurilor la energie, politicile fiscale ale guvernului și perspectiva ratingului de credit al României, toate acestea putând fi influențate suplimentar de alegerile prezidențiale programate pentru luna mai 2025.

În ciuda acestor provocări, acțiunile românești rămân atractive datorită evaluărilor relativ scăzute și distribuirii consistente de dividende. În cazul în care condițiile macroeconomice se stabilizează și sectoarele cheie își revin, 2025 ar putea oferi un potențial de creștere. Totuși, modificările politicii monetare la nivel local și global, alături de evoluțiile economice și geopolitice mai ample, vor continua să influențeze sentimentul la nivelul pieței și lichiditatea, făcând esențială o abordare flexibilă și adaptabilă.

Datele utilizate în această analiză se bazează pe rezultatele financiare preliminare neauditate pentru 2024 publicate de companiile respective. În unele cazuri, aceste rezultate nu sunt consolidate, iar în altele sunt furnizate doar cifrele privind profitul net total, fără a evidenția partea atribuibilă acționarilor majoritari. Deși acest aspect nu influențează semnificativ concluziile generale, pot apărea mici diferențe în comparație cu rezultatele finale auditate și consolidate. Analiza reflectă în principal cifrele raportate, asigurând comparabilitatea între companii.

Totuși, în anumite cazuri, au fost efectuate ajustări acolo unde rezultatele raportate nu reflectau cu acuratețe performanța financiară de bază sau potențialul de dezvoltare viitor. Printre acestea se numără Banca Transilvania (ajustarea pentru câștigul din achiziția OTP), Digi (reflectarea vânzării activelor din Spania), Transelectrica (luând în considerare doar profiturile din activitățile permise) și MedLife (unde a fost luat în calcul doar venitul net atribuibil acționarilor, pe fondul unei discrepanțe semnificative față de profitul net total).

Analiză realizată de Divo Pulitika, Fund Manager la InterCapital Asset Management.

Cu aproape 20 de ani de experiență și un portofoliu care include 19 fonduri clasice și 5 ETF-uri, InterCapital este cea mai mare companie independentă de administrare a activelor din Croația, gestionând 500 de milioane de euro. De-a lungul anilor, InterCapital a demonstrat expertiză și inovație în gestionarea fondurilor de investiții cu multiple produse și servicii lansate. Mai precis, InterCapital este primul manager de active din SEE care a trecut de la fondurile UCITS clasice către ETF-uri și spațiul digital de robo-consultanță cu aplicația sa Genius. InterCapital are o strategie clară pentru a oferi produse atractive și eficiente din punct de vedere al costurilor în întreaga regiune SEE, urmându-și misiunea de a dezvolta piețele de capital regionale prin implementarea celor mai bune standarde și practici globale.