:format(webp):quality(92)/https://www.economica.net/wp-content/uploads/2013/08/rtx10r8d_si_30097900.jpg)

Ambiţiile Rusiei şi Chinei de a-şi impune monedele ca lidere pe piaţa valutară globală, respectiv în schimburile mondiale internaţionale, nu sunt noi. Au temeiuri statistice şi politice vechi şi fundamentale.

China are deja a doua cea mai mare economie a lumii. Rusia este cea mai mare exportatoare de gaze naturale, iar rezervele lor valutare sunt printre cele mai mari cinci din lume.

Ruşii şi chinezii îşi doresc de mult să profite ei de avantajele pe care le au americanii de pe urma faptului că tranzacţiile cu petrol, gaze, aur şi cu multe alte metale sau mărfuri se fac mai ales în dolari. Din această cauză, de pildă, de 50 de ani dolarii deţinuţi de marii exportatori de petrol se numesc petrodolari.

Avantajul cel mai uşor de explicat este că, fiind cea mai cerută, dolarul este şi cea mai căutată valută din lume. De aceea dolarul este mereu suficient de puternic pentru ca americanii să importe la preţuri ieftine (în alte valute, mai slabe) mărfuri de oriunde din lume.

„Exportul inflaţiei” şi finanţarea fără probleme a datoriei externe în moneda naţională, adică în dolari luaţi din toată lumea, sunt alte două mari avantaje pe care americanii le au, pentru că moneda lor este cea mai folosită de lume.

Lipsa avantajelor respective ar schimba dramatic „felul de viaţă american”, dacă dolarul ar pierde războiul valutar, care se ascunde inclusiv în spatele conflictului ucrainian.

Viaţa ar deveni cu mult mai scumpă pentru americani, ar cumpăra mult mai scump orice de oriunde din lume. O scurtă poveste a petrodolarilor devine utilă acum.

Puterea dolarului

„Petrodolarii” s-au născut ca şi concept economic, atunci când SUA, la începutul anilor ’70, au rupt dolarul de legătura sa cu aurul. Au spus: de acum dolarul este o marfă care se tranzacţionează. Cum deja SUA cumpărau petrol (şi nu numai) cu dolari, lumea era plină de dolari şi exportatorii de dolari nu prea aveau ce face cu ei.

Exportatorii de petrol cumpărau cu petrodolari mai ales produse şi tehnologii americane sau îi ţineau mai ales în băncile americane. Dolarii se întorceau, astfel, acasă, iar dacă nu – inundau Europa şi celelalte continente. Apariţia euro a fost o corecţie majoră a supremaţiei dolarului, dar nu şi sfârşitul ei.

Dacă însă producătorii cei mai mari şi cei mai mari consumatori de petrol şi gaze nu ar mai folosi dolarul, nu am mai avea de a face doar cu un scenariu de telenovelă, sau de film catastrofic hollywoodian, aşa cum pare în articolele rezultate din căutările pe net cu „end of petrodollar”.

Câteva cifre

China are cele mai mari rezerve valutare internaţionale (echivalând cu 3.388 miliarde dolari în 2012), iar Rusia este pe locul 5, cu 538 miliarde de dolari, la mică „distanţă” de SUA (574), potrivit statisticilor Băncii Mondiale.

Între SUA şi a doua clasată, o mare cumpărătoare de petrol şi gaze, Japonia (1,268 miliarde), se strecoară o mare producătorare de petrol, Arabia Saudită (rezerve echivalând cu 674 miliarde de dolari).

Altfel spus, în TOP 5 rezerve valutare globale se află cei mai mari consumatori de resurse (China şi Japonia), doi dintre cei mai mari producători (Arabia Saudită şi Rusia), iar între aceştia se strecoară SUA, care speră să-şi asigure independenţa energetică cu gazele de şist.

Rezervele valutare ale ţărilor lumii sunt ţinute, însă, de băncile lor centrale, mai ales în dolari SUA şi euro.

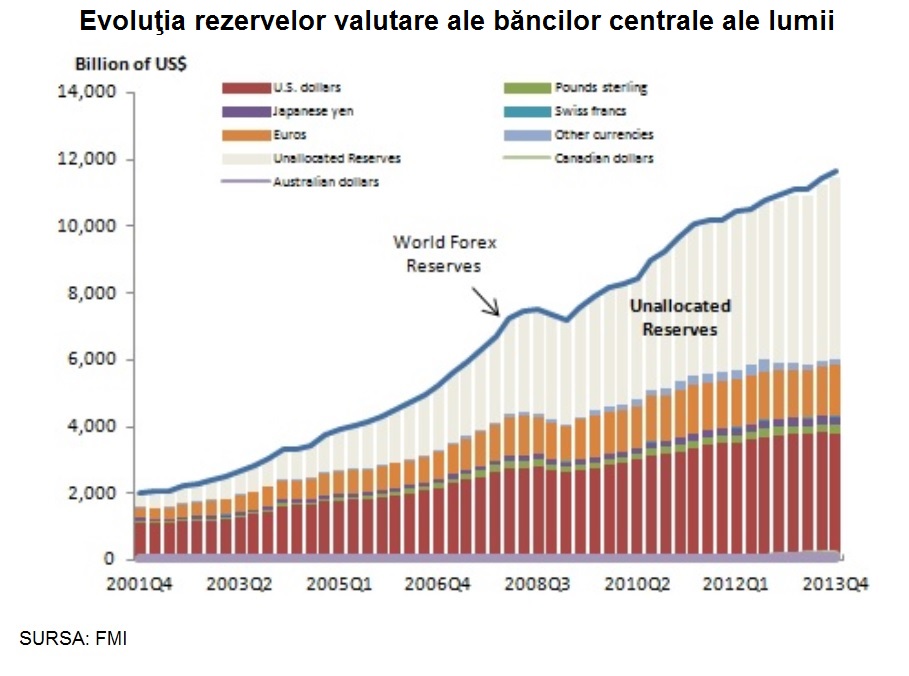

În dolari sunt ţinute peste 61% din rezervele valutare ale ţărilor lumii, echivalate la mai mult de 11,6 trilioane (sau 11.674 miliarde) de dolari, potrivit datelor FMI pe ultimul trimestru din 2013. Euro contează pentru 24%, iar următorul în top, yen-ul japonez, este doar în proporţie de 3,9% în rezervele băncilor centrale ale ţărilor lumii.

Rubla şi Yuan-ul (sau renminbi, „banul poporului” chinez) sunt, probabil, în top 10, dar cel mult la categoria „altele”.

Ambiţia Rusiei şi Chinei devine explicabilă şi se explică şi mai bine dacă adăugăm la statisticile de mai sus faptul că monedele Rusiei şi Chinei sunt prea puţin folosite în decontarea schimburilor comerciale mondiale, de 18,8 trilioane de dolari, anul trecut.

Structura valutară a tranzacţiilor comerciale este apropiată de cea a rezervelor şi cel mai folosită este tot moneda SUA.

„Chestiunea” ucrainiană ca pretext

Lucrurile sunt pe cale de a se „corecta”, cum ar spune un diplomat rus.

Deja, în 2011, băncile centrale ale Rusiei şi Chinei au încheiat un acord care le permitea încă de atunci companiilor ruseşti şi chineze să se plătească în monedele naţionale.

Anvergura aplicării acestui acord a crescut brusc abia săptămâna trecută, odată cu semnarea mega – contractului de furnizare de gaze ruseşti chinezilor, echivalând cu 400 de miliarde de dolari. Altfel spus, cu 70% din rezerva Rusiei.

Mai mult, câteva zile mai târziu, cele mai mari două grupuri bancare ale Rusiei, Sberbank şi VTB Group, au încheiat acorduri cu Bank of China în virtutea cărora vor finanţa tranzacţiile comerciale ale clienţilor lor în ruble sau renminbi.

Schimburile comerciale dintre Rusia şi China au crescut cu 8,2% în 2013, potrivit Reuters, şi chiar dacă asta nu înseamnă decât 8,1 miliarde de dolari, ritmul pare să fie promiţător pentru oficialii ruşi.

La rândul său, Forbes remarcă amplificarea proiectelor de investiţii directe prin fondurile suverane.

Faptul că aceste evenimente se produc pe fondul crizei ucrainiene, fac ca articolelele care au împânzit media globală despre sfârşitul petrodolarilor să nu mai pară simple speculaţii publicistice sau ameninţări ascunse în media subordonate Kremlinului.